Как они отыграли рекордный убыток в 1,5 трлн руб. за полугодие АКРА: прибыль банков в 2022 году может составить ₽100 млрд, а в 2023-м — почти ₽1 трлн Банки могут показать прибыль уже в 2022 году, а в 2023-м увеличить ее почти до 1 трлн руб., прогнозирует АКРА. Кредитные организации быстро восстанавливаются на фоне кризиса, из-за которого ранее зафиксировали рекордный убыток

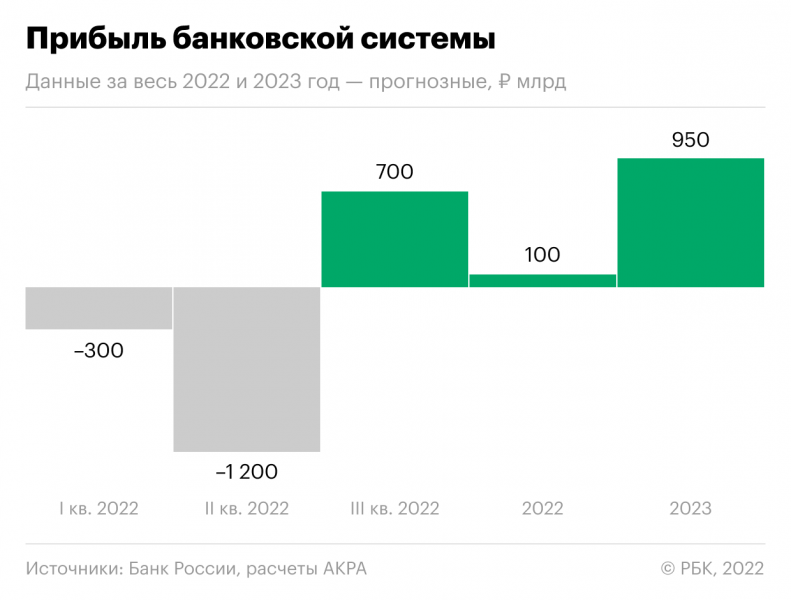

Российские банки в кризисном 2022 году могут избежать убытка— как следует из прогноза Аналитического кредитного рейтингового агентства (АКРА), который изучил РБК, их прибыль может составить около 100 млрд руб. В 2023 году она может вырасти до 950 млрд руб., считают эксперты АКРА.

По итогам 2021 года чистая прибыль банковского сектора составила рекордные 2,4 трлн руб. Но с началом кризиса, вызванного во многом санкциями против российского финансового сектора, они ушли в серьезный убыток. За январь—июнь он составил 1,5 трлн руб. До этого по итогам полугодия финансовый результат сектора ни разу не был отрицательным за все время раскрытия детальной статистики, с 2012 года. Уже по итогам десяти месяцев убыток сократился до 400 млрд руб., сообщал ЦБ (детальная отчетность банков и сектора в целом по-прежнему скрыта).

«Убыток по итогам первой половины текущего года в значительной мере сформирован в результате колебаний валютного рынка и процентных ставок, что является разовым случаем и при прочих равных условиях врядли повторится в 2023 году. На формирование финансового результата также оказало влияние создание резервов, объем которых в 2023 году, согласно ожиданиям АКРА, будет не столь высоким»,— полагают аналитики.

Во втором полугодии происходило как улучшение совокупного финансового результата отрасли, так и увеличение числа прибыльных кредитных организаций. В третьем квартале 2022 года прибыль банков составила около 700 млрд руб. «Факторами формирования прибыли стали традиционные источники операционного дохода— процентные и комиссионные поступления»,— отметили в АКРА.

Другие опрошенные РБК эксперты считают, что по итогам 2022 года банки выведут финансовый результат к околонулевым значениям или небольшому росту. Сокращение убытка директор по банковским рейтингам «Эксперт РА» Людмила Кожекина объясняет еще и ослаблением рубля.

Что будет в следующем году

В 2023 году банки должны сохранить стабильность благодаря устойчивости процентных и комиссионных поступлений и, как следствие, нарастить прибыль до 950 млрд руб., считают в АКРА. Если им удастся удержать стоимость риска на уровне 2021 года, то доналоговая прибыль может существенно превысить 1 трлн руб. С таким прогнозом согласны в Национальном рейтинговом агентстве (НРА).

«В нашем позитивном сценарии, учитывающем отсутствие новых экономических шоков, мягкий выход из регуляторных послаблений и быструю адаптацию экономики к новым условиям, прибыль банковского сектора России в 2023 году ожидается на уровне до 1 трлн руб.»,— рассказала старший управляющий директор НРА Ирина Мельникова.

«Несмотря на ожидаемое АКРА дальнейшее снижение ключевой ставки (6,5% на конец 2023 года), прогнозируемый рост кредитного портфеля позволит нарастить объем процентных поступлений. Относительно более высокая срочность активов по сравнению с обязательствами позволит банкам поддерживать маржинальность в условиях снижения ставок и одновременной необходимости компенсировать отток клиентских средств, зафиксированный в 2022 году, что будет сдерживать снижение ставок по вкладам»,— прогнозируют аналитики. Рост комиссионного дохода может быть менее устойчивым из-за пониженной экономической активности, что повлияет на число транзакций в корпоративном сегменте. Основным драйвером роста комиссионного дохода станет розничное кредитование, где комиссионный доход генерируется в момент выдачи кредитов.

Отрицательно на финансовом результате скажутся отток персонала, занятого прежде всего в сфере ИT, и возможная необходимость инвестиций в замену ПО и банковского оборудования. Это может привести к умеренному снижению операционной эффективности. Также банкам потребуется доформировать резервы на 850 млрд руб., оценивают в АКРА.

Что происходит с выдачей кредитов

Портфель потребительских кредитов за десять месяцев 2022 года увеличился всего на 1,7%, а положительный месячный прирост начался только со второго полугодия, говорит Кожекина: «По итогам 2022 года прирост портфеля будет в пределах 3–4%. Наиболее активно в текущем году росли ипотечные кредиты (+12,6% за десять месяцев 2022 года), поддержку которым оказывали госпрограммы. Мы ожидаем, что по итогам 2022 года портфель ипотечных кредитов прибавит около 15–16%».

В НКР считают, что необеспеченная розница может вырасти по итогам этого года на 5–7%— динамике сегмента поможет традиционный рост спроса населения на кредиты в декабре. Кроме того, некоторые банки могут улучшить предложения по таким кредитам в преддверии нового года, так как с 1 января ЦБ ужесточит регулирование и будут введены прямые количественные ограничения, которые могут заметно охладить выдачу наиболее рискованных кредитов, рассуждает заместитель директора группы рейтингов финансовых институтов агентства НКР Егор Лопатин. Объем выдач ипотечных ссуд по итогам 2022 года составит 4,7–4,8 трлн руб., в сегменте автокредитования объем выданных кредитов сократится на 2–3%, считают в НКР.

По оценкам АКРА, в 2023 году спрос на потребительские кредиты будет высоким из-за снижения реальных доходов на 1%, а также из-за эффекта отложенного спроса. В итоге рост портфеля необеспеченных кредитов по итогам следующего года может превысить 15%.

«В следующем году розничное кредитование по-прежнему будет ограничено нестабильной геополитической и экономической обстановкой и снижением доходов населения,— возражает Кожекина.— На фоне указанных рисков заемщики будут более взвешенно и осторожно относиться к увеличению долговой нагрузки. В 2023 году по потребкредитам наиболее вероятен прирост портфеля в пределах 10–15%».

Объем ипотечного портфеля в 2023 году увеличится на 13%, в то время как по итогам 2022 года— на 16%, прогнозирует АКРА. В «Эксперт РА», наоборот, ожидают темпы роста ипотечного кредитного портфеля выше, чем в 2022 году, за счет продления программы льготной ипотеки, теперь под 8%, которая в последние несколько лет обеспечивала более половины выдач ипотечных кредитов, и снижения уровня процентных ставок.

Корпоративное кредитование по итогам 2022 года может вырасти на 10–12%. Столь значительный для сегмента рост будет в том числе связан с адаптацией бизнеса к новым макроусловиям— удлинению логистических цепочек, что требует дополнительных затрат, а также увеличением объема внутренних заимствований, прогнозирует Лопатин. АКРА ожидает, что дальнейший рост корпоративного портфеля российских банков по итогам 2023 года составит около 10%.

Качество кредитов

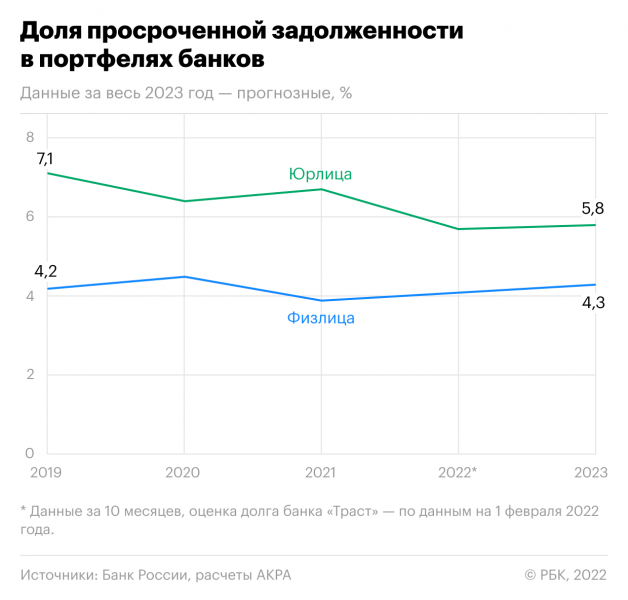

По мнению АКРА, качество банковских активов остается под контролем, в том числе благодаря проведенным реструктуризациям: доля просроченных кредитов в корпоративном сегменте снизилась с 6,7% в 2021 году до 5,7% за январь—октябрь 2022-го, а в розничном— выросла, но лишь с 3,9 до 4,1%. В 2023 году качество кредитов может несколько ухудшиться на фоне медленных темпов восстановления экономического роста— по корпоративному портфелю просрочка вырастет на 0,6 процентного пункта, по розничному— на 0,3 п.п.

Объем реструктурированных кредитов физических лиц— 380,5 млрд руб. на 1 ноября 2022 года— не является существенным, считает Кожекина. Основное отложенное давление окажут кредиты юридическим лицам. С учетом займов, которые были реструктурированы в пандемию и пока не погашены, совокупная доля корпоративных кредитов, по которым были пересмотрены условия, может превышать 20%. Не все указанные кредиты являются потенциально проблемными, однако дефолт даже нескольких крупных заемщиков может заметно повлиять на финансовый результат банковского сектора, резюмирует эксперт.